Analiza techniczna WIG20 IV.10

Autorem artykułu jest dudkins

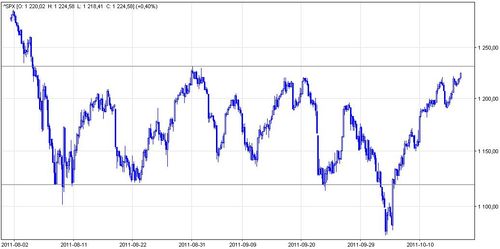

Analiza techniczna indeksu WIG20 przygotowana na dzień 24.10.2011 roku. Obraz techniczny naszego indeksu nie jest tak jednoznaczny jak indeksu S&P500. Korelacja jednak nakazuje zachowanie zgodnie z zachowaniem amerykańskiego S&P.

Indeks WIG20 znajduje się w chwili obecnej w fazie krótkiej konsolidacji w granicach 2300 pkt. Do czwartku wyglądało to raczej jak powolne odwracanie się rynki do poziomu co najmniej 2200 pkt. Piątkowa sesja jednak przekreśliła na chwilę obecną taki scenariusz. Wysokie poniedziałkowe otwarcie nakazuje zmienić nastawienie dla naszego rynku na nastawienie wzrostowe. Główne pytanie to oczywiście potencjalny zakres wzrostów. Opory, które nasz indeks może napotkać to kolejno 2340 pkt, 2370 pkt, okrągła granica 2400 pkt. Opory te jednak nie powinny zakłócić głównego trendu, którego zakres doprowadzić nas do 2450 pkt. czyli maksimum z 31 sierpnia 2011 roku. Za takim scenariuszem przemawia również realizacja formacji podwójnego dna z przełomu września i października. Niepokojący pozostaje jeden fakt. Niewielki obrót, który wraz ze wzrostem indeksu malał w ostatnich 3 tygodniach.

Pozytywnie na nasz indeks może oddziaływać sytuacja na amerykańskim parkiecie.

Indeks S&P500 przebił bardzo ważny z perspektywy analizy technicznej poziom 1230 pkt.

Najbliższy opór możemy wyznaczyć na okolice 1260 pkt. Później droga może otwarta do 1300 pkt. Szerokość konsolidacji może wskazywać na wybicie o 110 pkt. Taki scenariusz jednak w krótkim terminie wydaje się mało prawdopodobny.

Informacje zawarte w niniejszym opracowaniu nie stanowią rekomendacji w rozumieniu Rozporządzenia Ministra Finansów z 19 października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców.Opracowanie zostało sporządzone z rzetelnością i zachowaniem staranności. Jest ono wyrazem indywidualnej oceny autora.

Autor nie ponosi odpowiedzialności za decyzje inwestycyjne podjęte na podstawie niniejszego raportu ani za szkody poniesione w wyniku tych decyzji inwestycyjnych.

Więcej ciekawych informacji na:

http://finanse-dla-kazdego.blogspot.com

Artykuł pochodzi z serwisu www.Artelis.pl