Portfel inwestycyjny - budowa

Autor: Marcin Płuciennik.

Każdy portfel inwestycyjny powinien być skonstruowany w oparciu o preferencje danego inwestora. Korzystanie z gotowych, modelowych rozwiązań nie zawsze przynosi wymierne rezultaty. W celu budowy dobrego portfela powinniśmy wziąć pod uwagę szereg czynników...

Zacznę od tego, czego nie będzie w artykule. Otóż nie zamierzam pisać, jak powinien wyglądać modelowy portfel inwestycyjny, ponieważ taki nie istnieje. Skład naszego portfela i udział w nim poszczególnych elementów uzależniony jest od wielu czynników. Opiszę natomiast kilka przesłanek odnośnie tego, czym powinien kierować się inwestor przy wyborze potencjalnych rozwiązań. Czym jest Portfel Inwestycyjny? To nic innego, jak zbiór aktywów, stanowiących formę lokowania kapitału w celu uzyskania przyszłych korzyści.

Profil inwestora Każdy portfel inwestycyjny powinien być skonstruowany w oparciu o preferencje danego inwestora. Korzystanie z gotowych, modelowych rozwiązań nie zawsze przynosi wymierne rezultaty. W celu budowy dobrego portfela powinniśmy wziąć pod uwagę szereg czynników:

Każdy portfel inwestycyjny powinien być skonstruowany w oparciu o preferencje danego inwestora. Korzystanie z gotowych, modelowych rozwiązań nie zawsze przynosi wymierne rezultaty. W celu budowy dobrego portfela powinniśmy wziąć pod uwagę szereg czynników:

- Sytuacja majątkowa i zawodowa;

- Doświadczenie i wykształcenie;

- Wiek, stan cywilny, kwestie osobowe;

- Poziom akceptacji ryzyka.

Powyższe elementy pokazują, jakie mamy możliwości oraz ograniczenia inwestycyjne. To, jakim jesteśmy człowiekiem, zarówno zawodowo jak i prywatnie, wpływa na to, czy osiągniemy niezależność finansową. Niewiarygodne? Przytoczę pewien przykład w celu zobrazowania, że wcale nie trzeba zarabiać dużo pieniędzy, aby stać się inwestorem.

Mimo wysokiego wynagrodzenia oraz standardu życiowego, pan Jan generuje miesięcznie nadwyżkę gotówki rzędu 500 zł. Pan Paweł wraz z małżonką, mimo że nie zarabiają nawet połowy tego, co pan Jan, potrafią odłożyć kwotę 1300 zł. Nasuwa się pytanie: co by się stało, gdyby obaj panowie stracili pracę? Czy dotychczasowy styl życia doprowadziłby do niewypłacalności?

W pierwszym przypadku jest to wysoce prawdopodobne, natomiast drugi wypada bardziej optymistycznie. Dane użyte do skonstruowania schematu pokazują, jak na profil inwestora wpływa stan cywilny oraz sytuacja majątkowa i zawodowa. Dodatkowo można stwierdzić, że pan Jan, generując mniejszą nadwyżkę kapitału, zapewne będzie miał większą awersję do ryzyka. Pan Paweł natomiast może sobie pozwolić, aby część kapitału ulokować w sposób agresywny.

Powyższy schemat powinien dać obraz tego, jak tworzyć profil potencjalnego inwestora i na co zwrócić uwagę.

Cele inwestycyjne

„Ludzie nie planują przegrywać – przegrywają, bo nie planują” – Sztuka spekulacji.

Powyższy cytat pokazuje, gdzie ludzie popełniają błąd i dlaczego jeszcze nie są bogaci. Etap planowania jest pierwszym krokiem w łańcuchu przyczynowo-skutkowym. To dzięki niemu wiemy, czy coś jest opłacalne, czy nie. Daje nam możliwość eliminacji słabych rozwiązań i wdrożenia lepszych, bardziej efektywnych.

Weźmy przykład z branży budowlanej: nie wyobrażam sobie budowy domu bez wcześniejszego zaplanowania, jak ma wyglądać – czyli bez projektu. Dobry schemat działania jest potrzebny, również jeżeli chodzi o nasze finanse. Określenie założeń inwestycyjnych jest pewnego rodzaju planowaniem.

Po stworzeniu profilu inwestora przychodzi czas na określenie celów inwestycyjnych. Jakie one będą – zależy wyłącznie od nas. Możliwości jest wiele. Do podstawowych zaliczyć możemy: zabezpieczenie finansowe na starość, kupno domu, spłatę kredytów, zabezpieczenie najbliższych czy duży wydatek w przyszłości.

Jak osiągnąć dane cele? Przede wszystkim potrzebny jest czas. Nasze cele mogą być niekiedy na tyle wygórowane, że aby je zrealizować, potrzeba będzie kilku czy nawet kilkudziesięciu lat, oraz tego, aby nasz portfel inwestycyjny był skrojony na miarę.

Jak widzimy, cele determinują okres potrzebny pod inwestycyjne, określając horyzont inwestycyjny. Nie chodzi o to, aby wyrzekać się mniejszych spraw, kosztem gromadzenia wielkiego kapitału za kilkadziesiąt lat. Trzeba znaleźć złoty środek – ustalając odpowiedni horyzont inwestycyjny.

Przykład:

Parametry i specyfika dobieranych rozwiązań

Kolejnym krokiem po stworzeniu profilu inwestora, określeniu celów i horyzontu, jest dobór odpowiedniej inwestycji. Oczywiście i tutaj nie będzie to kwestia losowa. Musimy postępować według określonych kryteriów oraz specyfiki danych rozwiązań.

Trzeba pamiętać, że każda inwestycja obarczona jest ryzykiem. Charakterystyka inwestora pozwala określić, na jaki poziom ryzyka może sobie pozwolić. Niebezpieczeństwo związane z utratą pracy, niskimi zarobkami czy wysokimi zobowiązaniami nie pozwala na agresywny sposób inwestowania. Mamy więc do czynienia z awersją do ryzyka.

Drugą kwestią, jaką należy brać pod uwagę, jest płynność inwestycji. Czym jest owe kryterium? To nic innego, jak czas potrzebny na zamianę inwestycji na pieniądz. Dużo łatwiej jest bowiem sprzedać akcje, czy udziały w funduszach inwestycyjnych, niż spieniężyć nieruchomość. Dlatego część udziału w portfelu powinna składać się z gotówki bądź aktywów bardzo płynnych. Nigdy bowiem nie wiemy, kiedy pojawi się doskonała sytuacja do inwestycji albo kiedy będziemy potrzebowali tych pieniędzy na finansowanie innych wydatków, związanych np. z chorobą.

Odpowiednia elastyczność dobieranych rozwiązań jest również ważnym kryterium. Czym cechuje się portfel elastyczny? Możliwością wcześniejszego wyjścia z inwestycji na dobrych warunkach lub przeniesienia części aktywów w inne, bez ponoszenia dodatkowych kosztów. Dobre rozwiązanie powinno zapewnić nam dostęp do szerokiej oferty aktywów oraz rynków zagranicznych. To wszystko pozwala na dopasowanie do naszych potrzeb i możliwości.

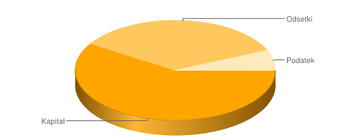

Przepływy pieniężne – zwane cash flow, zależą od wcześniej ustalonych celów i horyzontu. Jeżeli oczekujemy od inwestycji tego, aby dawała regularne odsetki bądź dywidendy, mamy do czynienia ze stałymi przepływami pieniężnymi. Innym rozwiązaniem jest cash flow dopiero po zakończeniu danej inwestycji. Dobrym przykładem jest rentierstwo, czyli wolność finansowa. Polega ono na tym, że każdego miesiąca wpływają na nasze konto odsetki, z których jesteśmy w stanie pokryć wszystkie wydatki. Mamy więc do czynienia z regularnymi przepływami pieniężnymi.

Koszty są jednym z najważniejszych kryteriów. To od nich zależy, czy dana inwestycja będzie dla nas opłacalna, czy nie. Wysokie opłaty wejścia/wyjścia w dany produkt, opłaty manipulacyjne, podatek dochodowy czy opłaty za zarządzanie – to tylko niektóre z kosztów, z jakimi musimy się liczyć przy wyborze inwestycji. Powinniśmy dobrze wczytać się w regulamin danych rozwiązań, bo czasami slogan „brak opłat” jest pojęciem nad wyraz przesadzonym.

Problem dywersyfikacji portfela będzie poruszany w innym moim artykule, zatytułowanym „Dywersyfikacja portfela”, dlatego pozwoliłem sobie ominąć jego specyfikę.

Podsumowując, portfel inwestycyjny powinien być dopasowany do naszych indywidualnych potrzeb. Musi dawać największe możliwe zyski, przy akceptowalnym przez nas poziomie ryzyka. Stworzenie takiego portfela jest rzeczą trudną, ale możliwą. Zarządzający portfelem powinien dopasowywać jego skład i poszczególne udziały do sytuacji na rynku. Potrzeba do tego czasu, jak i doświadczenia. Jeżeli takim dysponujemy – możemy stworzyć produkt dopasowany do naszych preferencji. Jeżeli natomiast jest to dla nas trudne bądź po prostu nie mamy czasu, radzę udać się do specjalisty – doradcy finansowego.

W celu uzyskania dodatkowych informacji bądź symulacji budowy portfela inwestycyjnego zapraszam do kontaktu ze mną

Licencjonowane artykuły dostarcza Artelis.pl.

W pierwszym artykule z tej serii (jeśli jeszcze go, Szanowny Czytelniku, nie czytałeś, to zachęcam - sensownym będzie zapoznać się z nim teraz) stwierdziliśmy, że brokerzy operujący na rynku Forex mogą być prawie pewni, iż niemal każdy ich klient detaliczny skazany jest na porażkę. Najistotniejszy mechanizm doprowadzający klientów do strat ma swoje źródło w naszej ludzkiej konstrukcji psychicznej, a ściślej mówiąc, fizjologicznej, ukształtowanej miliony lat temu w procesie ewolucji. Inaczej mówiąc, ewolucja sprawiła, że organizm ludzki nie jest przystosowany do day-tradingu – a taki właśnie charakter ma Forex - i niewiele możemy na to poradzić!!!

W pierwszym artykule z tej serii (jeśli jeszcze go, Szanowny Czytelniku, nie czytałeś, to zachęcam - sensownym będzie zapoznać się z nim teraz) stwierdziliśmy, że brokerzy operujący na rynku Forex mogą być prawie pewni, iż niemal każdy ich klient detaliczny skazany jest na porażkę. Najistotniejszy mechanizm doprowadzający klientów do strat ma swoje źródło w naszej ludzkiej konstrukcji psychicznej, a ściślej mówiąc, fizjologicznej, ukształtowanej miliony lat temu w procesie ewolucji. Inaczej mówiąc, ewolucja sprawiła, że organizm ludzki nie jest przystosowany do day-tradingu – a taki właśnie charakter ma Forex - i niewiele możemy na to poradzić!!! Jeśli zasmakowałeś już trochę w grze na Forex, to Twój opór przed akceptacją tezy postawianej we wstępie jest niemal namacalny! No tak, przyznasz, co prawda coś tam straciłeś, ale gdybyś miał większe konto, lepszy system, więcej czasu na poświęcenie się grze... Zresztą przecież ostatnio poszło Ci całkiem dobrze, a trudno spodziewać się dobrych wyników od razu. A teraz policz dokładnie, bez żadnych wykrętów i usprawiedliwień, ile do tej pory straciłeś i przyznaj się do tego przed samym sobą. W zamian ja przyznam, że owszem, edukacja może zwiększyć Twoje szanse, dlatego... powinieneś czytać dalej!

Jeśli zasmakowałeś już trochę w grze na Forex, to Twój opór przed akceptacją tezy postawianej we wstępie jest niemal namacalny! No tak, przyznasz, co prawda coś tam straciłeś, ale gdybyś miał większe konto, lepszy system, więcej czasu na poświęcenie się grze... Zresztą przecież ostatnio poszło Ci całkiem dobrze, a trudno spodziewać się dobrych wyników od razu. A teraz policz dokładnie, bez żadnych wykrętów i usprawiedliwień, ile do tej pory straciłeś i przyznaj się do tego przed samym sobą. W zamian ja przyznam, że owszem, edukacja może zwiększyć Twoje szanse, dlatego... powinieneś czytać dalej! Kapitał to wydzielona pula naszego majątku, którą możemy przeznaczyć na inwestycje, a w związku z tym wystawić na towarzyszące inwestowaniu ryzyko. Błędem byłoby sądzić, że zgromadzenie kilku tysięcy złotych kapitału jest problemem jedynie dla osób o niskich dochodach. Osobiście znam grupę osób zarabiających sporo ponad średnią krajową, jednak nie posiadających ani grosza wolnych środków. Niniejszy artykuł adresowany jest do obu tych grup, a jeśli przypadkiem znalazłeś się w tej pierwszej, wcale nie musisz czuć się gorszy od tych drugich, gdyż Wasza sytuacja jako potencjalnych inwestorów nie różni się ani o jotę!

Kapitał to wydzielona pula naszego majątku, którą możemy przeznaczyć na inwestycje, a w związku z tym wystawić na towarzyszące inwestowaniu ryzyko. Błędem byłoby sądzić, że zgromadzenie kilku tysięcy złotych kapitału jest problemem jedynie dla osób o niskich dochodach. Osobiście znam grupę osób zarabiających sporo ponad średnią krajową, jednak nie posiadających ani grosza wolnych środków. Niniejszy artykuł adresowany jest do obu tych grup, a jeśli przypadkiem znalazłeś się w tej pierwszej, wcale nie musisz czuć się gorszy od tych drugich, gdyż Wasza sytuacja jako potencjalnych inwestorów nie różni się ani o jotę!