10 rzeczy których nie wiesz o obligacjach

Autorem artykułu jest Jasonone

Rynek obligacji jest ostatnio ważniejszy dla inwestorów niż rynki akcji. Oto 10 super faktów ukazujących pogoń za zyskiem na światowych rynkach i obawę przed nadmiernym ryzykiem. Spróbuję tez udowodnić przydatność agencji ratingowych, ostatnio tak ostro krytykowanych. Zachęcam do zapoznania z artykułem.

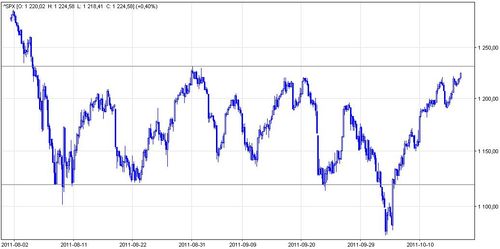

Okres lata 2011 roku jawi się inwestorom jako okres gorączkowego poszukiwania aktywów pozwalających spokojnie przetrwać niepewne czasy. W pierwszym rzędzie walka o stabilność finansową państw PIIGS (najbardziej Grecji), następnie zagrożenie przekroczeniem przez USA limitu zadłużenia i utratą najwyższego ratingu wymusiły nie tylko odwrót od ryzykownych instrumentów, ale również dla części inwestorów stały się pretekstem do przedefiniowania bezpiecznych aktywów. Rozmowy o niewypłacalności, bez względu czy mówimy o państwie, gminie, firmie czy innym podmiocie, zawsze wywoływały nerwową atmosferę wśród inwestorów. Jednak tego lata emocje wzięły górę z obawy na strach przed utratą zgromadzonych środków. Przyjrzyjmy się, w jaki sposób rynek obligacji zareagował na kłótnie amerykańskich polityków, które mogło doprowadzić do zawieszenia spłaty zobowiązań Stanów Zjednoczonych wobec swoich wierzycieli.

Okres lata 2011 roku jawi się inwestorom jako okres gorączkowego poszukiwania aktywów pozwalających spokojnie przetrwać niepewne czasy. W pierwszym rzędzie walka o stabilność finansową państw PIIGS (najbardziej Grecji), następnie zagrożenie przekroczeniem przez USA limitu zadłużenia i utratą najwyższego ratingu wymusiły nie tylko odwrót od ryzykownych instrumentów, ale również dla części inwestorów stały się pretekstem do przedefiniowania bezpiecznych aktywów. Rozmowy o niewypłacalności, bez względu czy mówimy o państwie, gminie, firmie czy innym podmiocie, zawsze wywoływały nerwową atmosferę wśród inwestorów. Jednak tego lata emocje wzięły górę z obawy na strach przed utratą zgromadzonych środków. Przyjrzyjmy się, w jaki sposób rynek obligacji zareagował na kłótnie amerykańskich polityków, które mogło doprowadzić do zawieszenia spłaty zobowiązań Stanów Zjednoczonych wobec swoich wierzycieli.

1. Gmina bezpieczniejsza od państwa

Ostatniego dnia lipca 2011 roku rentowność amerykańskich obligacji rządowych była wyższa o kilka punktów bazowych od rentowności obligacji komunalnych zasługujących według agencji ratingowych na najwyższą ocenę. Dziesięcioletnie obligacje skarbowe USA przynosiły 2,95%, podczas gdy obligacje komunalne z ratingiem AAA miały rentowność 2,89%. Gminy, stany i inne jednostki administracyjne o niższych ratingach musiały zagwarantować inwestorom proporcjonalnie wyższą premię za ryzyko.

2. Grupa G7 bezpieczniejsza niż USA

Dywersyfikacja działa również na rynku obligacji, bo chociaż można wyobrazić sobie katastroficzny scenariusz finansowego domina na skalę globalną, prawdopodobieństwo, że w tym samym czasie niewypłacalne staną się wszystkie najbardziej rozwinięte gospodarczo państwa świata jest minimalne. Portfel zbudowany z 10-letnich obligacji skarbowych państw G7 (Włochy są członkiem G7 najbardziej rozwiniętych państw, jak również wchodzą w skład cytowanej wyżej grupy PIIGS najbardziej zadłużonych) oferuje rentowność 2,81% czyli niższą niż rentowność obligacji skarbowych USA.

3. Prawie 10% rocznie dzięki PIIGS

Inwestorzy, którzy kierując się zasadą dywersyfikacji zdecydowali się udzielić pożyczek krajom będącym punktami zapalnymi w Europie (PIIGS) mogą liczyć na 9,68% rocznie, czyli ponad trzykrotnie więcej niż wynosi rentowność portfela G7. Greckie obligacje 10-letnie pod koniec lipca miały rentowność 14,82%, a 2-letnie ponad 27%, co jednocześnie pokazuje nam ryzyko kredytowania niewiarygodnych dłużników. Programy pomocowe przygotowane dla krajów PIIGS (Portuguese, Ireland, Italy, Greece, Spain) przez międzynarodowe instytucje zakładają „strzyżenie inwestorów” czyli inwestorzy którzy zainwestowali dla przykładu w greckie obligacje, mające status „śmieciowych” ale nadal akceptowalnych przez EBC, będą mogli odzyskać od 70% do 50% zainwestowanego kapitału.

4. Lokaty bankowe wygrywają z inflacją tylko w Japonii

Nie ma obecnie możliwości ochrony kapitału przed realną utratą wartości przy pomocy lokat. Roczne oprocentowanie depozytu w strefie € wynosi przeciętnie 2,2% a inflacja ponad 2,5% r/r. Podobnie ma się sytuacja w USA, Wielkiej Brytanii, Szwajcarii i w Polsce. Wyjątek stanowi Japonia, gdzie inflacja konsumencka wynosi zaledwie 0,2% r/r. a w banku klienci mogą dostać 0,5%.

5. Rating ma znaczenie

Bez względu na wszystkie negatywne epitety kierowane pod adresem agencji ratingowych, ich opinia wciąż ma olbrzymie znaczenie dla inwestorów instytucjonalnych obracających obligacjami na międzynarodowym rynku. Wystarczy spojrzeć na wycenę papierów skarbowych emerging markets. Bułgaria, Meksyk czy Rosja (rating BBB) wypłacają od 7,5 do 11,38% odsetek. Na rynku wtórnym trzeba zapłacić znacznie powyżej nominału, gdyż nie brakuje inwestorów poszukujących jak najwyższych a zarazem najpewniejszych odsetek. Nikt nie chce mieć do czynienia z Argentyną, których obligacji nie ocenia żadna agencja. Papiery oferują taki sam kupon, jak zapadające rok wcześniej obligacje Meksyku (11,38% rocznie). Można je nabyć na rynku wtórnym i zarabiać rocznie 41,6%. Pytanie jak długo Argentyna będzie spłacać swoje zobowiązania każdy musi postawić sobie sam.

6. Sześć państw bezpieczniejszych niż USA

W piątek 28 lipca 2011 roku inwestorzy uznali za bezpieczniejsze od amerykańskich, papiery dłużne sześciu państw: Kanady, Danii, Niemiec, Japonii, Szwecji i Szwajcarii, których rentowność 10-letnich obligacji była niższa od takich samych amerykańskich.

7. Amerykańskie papiery bardziej niebezpieczne niż przez kryzysem w strefie €

Notowania kontraktów CDS (credit default swap) odzwierciedlające koszt ubezpieczenia na wypadek niewypłacalności emitenta obligacji sugerują, że wierzyciele USA obawiają się obecnie o swoje pieniądze bardziej niż w lutym 2010 r. gdy rozpoczęły się rozmowy o ratowaniu Grecji. 8 lutego 2010 CDS USA wyceniano na 59,7 punktów bazowych, natomiast na koniec lipca na 61,8 punktu. Oznacza to, że nabywca ubezpieczenia 5-letnich amerykańskich obligacji skarbowych o wartości 10 mln dol. płaci rocznie składkę 61,8 tys. dol.

8. Skandynawia oazą bezpieczeństwa

Porównując CDS USA z notowaniami innych państw widać, że najmniej obaw wywołują u inwestorów gospodarki skandynawskie oraz rozwinięte gospodarczo państwa posiadające własne waluty. Spośród sześciu państw, których bankructwo rynek kontraktów CDS uznaje za mniej prawdopodobny niż Stanów Zjednoczonych, cztery posiadają własne waluty (Norwegia, Szwecja, Szwajcaria, Australia).

9. Korporacje bezpieczniejsze niż amerykański rząd

Co ciekawe, na rynku kontraktów CDS wiarygodniejsze od rządu amerykańskiego wydają się również liczne korporacje. Wprawdzie wypłacają one inwestorom wyższe odsetki od pożyczonego kapitału niż USA, ale mniejsze obawy wywołuje myśl o dotrzymaniu warunków umowy.

10. Agencje wciąż przydatne

W przypadku firm rating ma jeszcze większe przełożenie na koszt finansowania, ponieważ inwestorzy instytucjonalni nie są w stanie wnikliwie analizować tysięcy transz o wartości kilkudziesięciu milionów dol. aby wybrać instrumenty, w które warto zainwestować. Spółki wchodzące w skład indeksu FINRA/Bloomberg Investment Grade U.S. Corporate Bonds, czyli posiadające Rating powyżej śmieciowego wypłacają przeciętnie kupon w wysokości 5,8% rocznie, a rentowność ich obligacji wynosi średnio 4,47%. Korporacyjne papiery amerykańskich spółek z niższym ratingiem zgromadzone w ramach indeksu FINRA/Bloomberg High Yield U.S. Corporate Bonds mają średnią rentowność 7,39%.

---

Pozdrawiam

Radosław Jesionkowski

Artykuł pochodzi z serwisu

www.Artelis.pl