10 mitów o funduszach inwestycyjnych

Autor:

Wiesław ZajiczekZgodnie z prospektami reklamowymi funduszy inwestycyjnych, są one stworzone po to, aby człowiek bez wiedzy inwestycyjnej mógł łatwo inwestować na różnych rynkach, wybierając akceptowalny dla siebie poziom ryzyka. Czy na pewno tak to działa? Sprawdź, jakie są największe mity i nieporozumienia związane z funduszami.

Mit 1. Fundusze są stworzone po to, aby każdy mógł inwestować, nie mając wiedzy inwestycyjnej

Fundusze są stworzone po to, aby osoby nimi zarządzające, mogły zgromadzić spory kapitał od osób nieświadomych realiów inwestycyjnych. Osoby zarządzające funduszami, pobierają prowizje zwykle niezależne od wypracowanych zysków tylko od wielkości wpłaconych środków. Zatem podstawowym celem funduszu inwestycyjnego jest zgromadzenie jak największych środków w jednostkach funduszu. Warto zwrócić uwagę na niektóre artykuły medialne. Część z nich koncentruje się na tym, ile środków pozyskały TFI, a nie ile wypracowały zysku. W niektórych funduszach zarządzający dostają premie roczne za wyniki funduszu, ale są one jedynie dodatkiem do zysków z podstawowej działalności. Każdy może kupić jednostki funduszu inwestycyjnego, ale takie kupno niekoniecznie musi być inwestowaniem.

Mit 2. Każdy może wybrać akceptowalny poziom ryzyka

Człowiek bez jakiejkolwiek wiedzy inwestycyjnej nie jest w stanie ocenić co jest ryzykowne a co nie. Jest wymóg prawa, aby przed zakupem jednostek funduszów, wypełniona została ankieta obrazująca tolerancję klienta na ryzyko. Przeciętny człowiek nie wie, że największe ryzyko w funduszach stanowi on sam - gdy cena jednostki spadnie gwałtownie, strach każe mu sprzedać jednostki w najbardziej niekorzystnym momencie. Gdy ceny jednostek idą w górę, zyski często parzą i ludzie zbyt szybko wychodzą z funduszu, aby już pochwalić się znajomym, ile to zarobili. Największym ryzykiem związanym z funduszami nie jest skala wahań cen jednostek, ale zachowanie niedoświadczonego inwestora.

Mit 3. Fundusze akcji są niebezpieczne a fundusze obligacji i pieniężne - bezpieczne

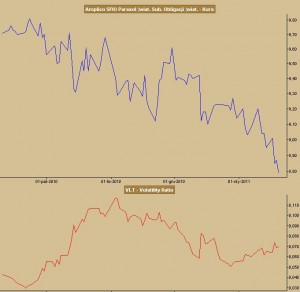

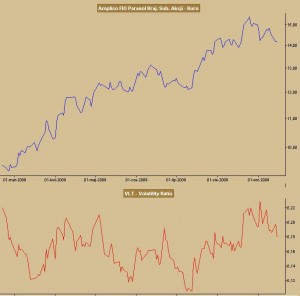

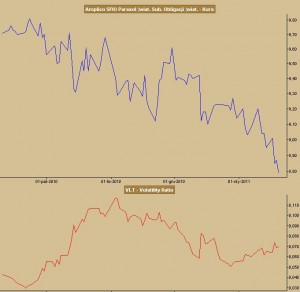

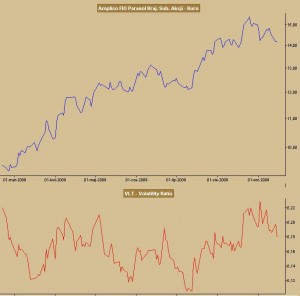

Zarządzający mierzą ryzyko inwestycyjne związane z funduszami tzw. odchyleniem standardowym stopy zwrotu, czyli miarą wahań stopy zwrotu z funduszu wokół pewnej wartości średniej, bądź pokrewnymi wskaźnikami zmienności. Wskazują, iż fundusze akcyjne zwykle mają większe wahania niż fundusze obligacji. Rzadko podkreśla się, że średnie stopy zwrotu są tzw. średnimi kroczącymi, tzn. sama wartość średniej stopy zwrotu zmienia się w czasie i zależy silnie od okresu, dla którego była liczona. Fundusz o mniejszej skali wahań (odchylenia standardowego) może być bardziej ryzykowny niż fundusz akcji, gdyż może mieć opadającą w długim terminie średnią kroczącą stopę zwrotu. Aby to zobrazować, porównajmy dwa rysunki (źródło - bankier.pl):

Fundusz obligacji - niższa zmienność

Fundusz akcji - wyższa zmienność

Pierwszy z nich przedstawia zmiany ceny jednostki funduszu obligacji oraz wskaźnik zmienności cen (VLT - volatility ratio), drugi - analogiczne dane dla funduszu akcji. Jak widzimy, w wybranych okresach fundusz obligacji był na trendzie spadkowym (średnia cena jednostki opada), zaś fundusz akcji - na trendzie wzrostowym. Pierwszy fundusz charakteryzował się mniejszą zmiennością względną niż drugi. Mimo tego, oczywiście, kupując na początku wybranych okresów i sprzedając jednostki na końcu inwestor zyskałby na funduszu akcji - o większej zmienności. Straciłby zaś na funduszu o zmienności mniejszej. Zatem to nie zmienność, lecz analiza trendów, informacji gospodarczych i zachowanie inwestora mają wpływ na to, czy jego inwestowanie jest bezpieczne. Oczywiście przykłady podane powyżej zostały wybrane arbitralnie i oczywiście można by znaleźć przeciwne - pokazać, że inwestor może też stracić na funduszach akcji. Wszystko zależy od jego działania i zarządzania ryzykiem.

Mit 4. ,,W czasie hossy trzymaj znaczną część środków w funduszach akcji, a w czasie bessy - w funduszach obligacji"

Rada ta w różnych serwisach dla ludzi inwestujących w fundusze pojawia się najczęściej w kontekście programów systematycznego oszczędzania (PSO) czy innych długoterminowych form tzw. inwestowania. Mogłaby mieć nawet jakiś sens, gdyby przeciętny człowiek umiał kontrolować ryzyko i trafnie przewidywać moment zakończenia trendu wzrostowego (hossy) i nadejście trendu spadkowego (bessy). Tak jednak nie jest. Gdzie leży podstawowe niebezpieczeństwo dla przeciętnego człowieka? W korektach, czyli krótkich (w porównaniu z czasem trwania trendu wzrostowego) okresach, w których ceny akcji spadają. Człowiek ten widząc, że wartości jednostek funduszu akcji spadają kieruje się strachem, i dokonuje konwersji jednostek na fundusz obligacji. Tymczasem często krótkoterminowe korekty na rynku akcji pokrywają się z korektami na rynku obligacji! Kapitał zagraniczny odpływając z naszego rynku akcji odpływa często także z rynku obligacji. Strachliwy człowiek po tej konwersji irytuje się, bo dał środki do funduszu obligacji na przetrzymanie, a ich wartość spada. Korekty na obligacjach nie są tak głębokie jak na akcjach, ale bywa, że dłużej trwają. Inwestor czeka więc, aż ceny obligacji wzrosną, a w tym czasie na akcjach kontynuowany jest trend wzrostowy. Poirytowany wraca więc na rynek akcji w złym momencie, kiedy zbliża się następna korekta. To jedno z niebezpieczeństw tzw. aktywnego zarządzania portfelem funduszy. Zarządzający funduszami wpadli więc na ,,genialny" pomysł, jak temu zaradzić. Stworzono tzw. fundusze aktywnego zarządzania, różne strategie dynamicznego wzrostu i inne chwytliwe hasła. Polecam zobaczyć wykres dowolnego funduszu aktywnej alokacji od lipca 2007 r., aby przekonać się, jakie są efekty takiego zarządzania. Najczęściej nie ma żadnego zarządzania, są tylko chwytliwe hasła, byle zdobyć klienta, a prowizja i tak będzie od ilości zgromadzonych środków. Czy celem artykułu jest całkowita krytyka funduszy, jako złego narzędzia inwestycyjnego? NIE! Celem jest pokazanie, że aby inwestować, trzeba zdobyć wiedzę i umiejętności. Fundusze akcji mogą być dobrym narzędziem inwestycyjnym np. w takim czasie jak styczeń, luty 2009 roku, głęboka faza tzw. kryzysu. Wtedy gdy tłum sprzedaje akcje, doświadczony inwestor zapakuje je do pełna. Ale doświadczony inwestor wie, jak zarządzać ryzykiem i nie trzyma całości środków w funduszach akcji, kiedy wszyscy już trąbią jakie to daje zyski - np. w obecnym okresie.

Mit 5. ,,Dywersyfikuj"

Aby stworzyć pozory bezpieczeństwa, pseudo-doradcy finansowi (czyli sprzedawcy funduszy inwestycyjnych) - zalecają dywersyfikację. ,,Nie wkładaj wszystkich jajek do jednego kosza'' - brzmi rozsądnie prawda? Znany inwestor, Warren Buffett mówi, że ,,dywersyfikacja jest dla ludzi, którzy nie wiedzą, co czynią''. Dywersyfikacja jest pomyślana jako ochrona przed ignorancją. Jest prawdą, że jeśli stworzy się portfel z nieskorelowanych (lub lekko ujemnie skorelowanych) walorów, to całkowita zmienność takiego portfela będzie mniejsza niż zmienność elementów składowych. Zatem prawidłowa dywersyfikacja zmniejsza wahania wartości portfela. Ale jak to się ma do celów inwestycyjnych ? Nijak. Stopa zwrotu to osobna sprawa. Z klasycznym modelem inwestowania propagowanym przez sprzedawców funduszy inwestycyjnych jest ten problem, że polecają oni dywersyfikację w ramach aktywów, które są dodatnio skorelowane. Jest to pozorna dywersyfikacja, bo proponuje się, aby niedoświadczony inwestor trzymał wszystkie walory w jednym koszyku - koszyku z funduszami inwestycyjnymi. Prawdziwa dywersyfikacja, to nabywanie różnego rodzaju inwestycji: nieruchomości, akcji, obligacji, surowców, udziałów w biznesach itd. ze szczególnym naciskiem na inwestycje dające regularne przepływy pieniężne.

Mit 6. Im większe ryzyko, tym większa potencjalna stopa zwrotu

Pisałem już o tym w części dotyczącej porównania funduszy akcji i obligacji. Ryzyko to nie zmienność cen walorów. Kupując nieruchomość pod wynajem, nie musisz martwić się wahaniami jej późniejszej ceny rynkowej. Troszczysz się o regularne pobieranie czynszu. Kupując akcje dywidendowe jest podobnie. Ich późniejsza cena nie ma znaczenia po kupnie. Aby kontrolować inwestycję, musisz kontrolować związane z nią zestawienia finansowe (np. zestawienia spółki dywidendowej). Fundusze inwestycyjne nie dają Ci możliwości wglądu w stan Twoich inwestycji. Nie dają kontroli nad inwestycją, a ona jest najważniejsza. Dobrze kontrolowana inwestycja może przynosić wysokie stopy zwrotu przy małym ryzyku. Ryzyko to brak kontroli i ubezpieczenia inwestycji. Doświadczeni inwestorzy giełdowi stosują na rynku akcji różne zlecenia zabezpieczające (np. stop-loss). Inwestowanie w fundusze nie daje takiej możliwości. Albo sam o nią zadbasz - nauczysz się analizy technicznej i fundamentalnej rynku i ustalisz sztywne progi wyjścia z inwestycji albo będziesz ryzykownym inwestorem, wybór należy do Ciebie.

Mit 7. Fundusze inwestycyjne programem systematycznego oszczędzania

Temat PSO jest szeroki, poświęcę mu w przyszłości osobny artykuł. Aby zapewnić sobie regularne wpływy, sprzedawcy funduszów wymyślili PSO obiecując kolejną ochronę klienta przed ignorancją - regularne wpłaty. Prawdą jest, że na trendzie wzrostowym, aby uniknąć wpłaty przez niedoświadczoną osobę na tzw. górce, czyli lokalnym szczycie, można wpłatę podzielić na mniejsze rozłożone w czasie. Zmniejsza to ryzyko górki, ale też zmniejsza całkowitą stopę zwrotu, gdyż kolejne wpłaty uczestniczą w mniejszych wzrostach. Na trendzie wzrostowym osoba wpłacająca na PSO może osiągnąć większą lub mniejszą, ale dodatnią stopę zwrotu. Oczywiste (choć nie dla wszystkich) jest to, że na rynku akcji są też trendy spadkowe i żaden rozkład regularnych wpłat podczas całego trendu spadkowego nie da dodatniej stopy zwrotu na końcu trendu. Trendy spadkowe mogą utrzymywać się na giełdach przez dziesiątki lat. Najlepszym przykładem jest japoński indeks Nikkei http://stooq.pl/q/?s=nikkei&c=30y&t=c&a=lg&b=1. Od początku lat 90-tych trwa tam trend spadkowy i długoterminowi ,,oszczędzający'' w funduszach akcji na pewno nie są zbyt zadowoleni. Inna sprawa - PSO, zwykle nie są też dobre dlatego, że często jest to oszczędzanie na cele związane z przepływem pieniężnym, np. na edukację dziecka. Edukacja dziecka wymaga regularnych przepływów pieniężnych, a fundusze inwestycyjne ich nie dostarczają. Podobnie z funduszami emerytalnymi.

Mit 8. Im dłuższy czas inwestycji tym mniejsze ryzyko

Myślę, że po wcześniejszych uwagach i przykładzie Nikkei, komentarz nie jest konieczny. Dodam tylko, że wielu doradców finansowych radzi inwestować w akcje na co najmniej 5 lat , a w obligacje na krócej - tak jakby w dłuższym terminie ceny akcji zawsze rosły co oczywiście nie jest prawdą.

Mit 9. Możesz zawsze przeczekać bessę

O ile trzymając akcje na rachunku maklerskim, możesz przeczekać bessę, to w przypadku funduszu istnieje realna groźba jego likwidacji w najgorszym momencie. Poczytaj prospekty informacyjne funduszy. Często jest tam zapis, że jeśli aktywa funduszu spadną poniżej pewnej kwoty, to fundusz może zostać zlikwidowany. I nieraz już tak się zdarzało. Zarządzającym puściły nerwy, ludzie zaczęli masowo wycofywać środki z funduszu i został zlikwidowany. Dlatego lepiej kupować akcje na własny rachunek i nie poddawać się przymusowo presji tłumu.

Mit 10. Fundusze chronią przed podatkiem Belki i kumulują zyski

Stworzone zostały fundusze parasolowe, w ramach których można konwertować jednostki np. subfunduszu akcji na subfundusz obligacji nie płacąc podatku od zysków kapitałowych. Jest to prawdą, ale... Często podkreśla się, że działa tu magia procentu składanego. Jeśli porównujemy to z lokatą to wszystko jest OK, rzeczywiście konwersje opóźniają naliczenie podatku. Ale niektórzy doradcy poszli dalej - aby zachęcić ludzi do inwestowania w fundusze, pokazują ludziom wykresy wzrostu cen oparte o procent składany. Kupisz fundusz akcji na kilka lat, to przy założeniu średniej stopy zwrotu 8 % rocznie procent składany tak będzie działał - i tu zwykle pojawia się krzywa pokazująca eksponencjalny wzrost. Tymczasem procent składany nie działa w przypadku funduszy, gdy nie mamy reinwestycji ! Niby oczywiste, a jednak wiele osób na to się łapie. Nawet gdyby była reinwestycja to tylko dodatnie stopy zwrotu w kolejnych latach gwarantowałyby kumulowanie się zysków. Tymczasem wykresy funduszów są silnie nieliniowe i trudno tam mówić o z góry określonych stopach zwrotu. Często, gdy w prospektach informacyjnych sprzedawcy chcą pokazać, że ich fundusz jest lepszy, to wybierają jeden moment zrównania cen i jeden okres i pokazują, że krzywa ich funduszu jest najwyżej. W przypadku funduszów akcji o silnie nieliniowych wykresach, można - wybierając odpowiednio początek wykresu - jeden fundusz zrobić najlepszym jak i najgorszym. Jako przykład podaję wykresy, które zrobiłem, korzystając z narzędzi mBanku:

Skarbiec vs Unikorona - dane z mBanku - okres pierwszy

Skarbiec vs Unikorona - dane z mBanku - inny okres

W pierwszym z podanych okresów fundusz akcyjny Unikorony zachowywał się lepiej, zaś w drugim - fundusz akcyjny Skarbca. Aby wybrać pomiędzy tymi funduszami konieczna jest więc analiza większej liczby okresów dopasowanych do własnego horyzontu inwestycyjnego i dopiero na tej podstawie - podejmowanie decyzji.

Artykuł pochodzi z serwisu przeplywypieniezne.pl

Licencjonowane artykuły dostarcza Artelis.pl.